admin

پاسخ هایی که در انجمن ها داده ام

-

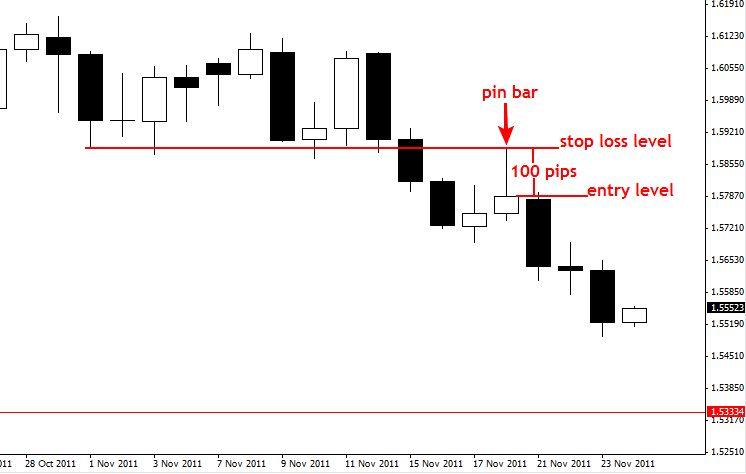

به چارت زیر دقت کنید:

یک پین بار واضح در یک روند صعودی تثبیت شده شکل گرفته است: یک وضعیت مطمئن برای یک پرایس اکشن کار دقیق و منظم!

نکته آن است که اگر شما صبورانه بازار را دنبال کنید و بتوانید در یک ماه فقط یک موقعیت به این شکل را شناسایی کنید می توانید کاملاً موفق باشید.

فلسفه من در ترید این است که مانند یک اسنایپر ( تک تیرانداز) عمل کنید و این چارت مثالی خوب برای این مسئله است؛ چارتهای روزانه وضوح بیشتری دارند.

همانطور که قبلاً هم گفتم تایم فریم های کوچکتر حرکات و نوسانات تصادفی و همینطور سیگنالهای خطای بیشتری نسبت به تایم فریم روزانه دارند و شما با تمرکز کردن بروی تایم فریم روزانه به سادگی می توانید از بسیاری از این نویزها و سیگنالهای خطا در تایم فریم های کوچکتر پرهیز کنید.

بعلاوه تمرکز بروی تایم فریم روزانه دیدگاه و نگاه کلی تری به ما نسبت به فرایند کل حرکات اصلی بازار می دهد و ما را قادر می سازد تا بتوانیم بهتر جهت روند طولانی مدت و میان مدت بازار را تشخیص دهیم. چارتهای روزانه به ما کمک می کند تا بتوانیم با دقت و کیفیت بهتری تمایل و جهت کلی بازار را تشخیص دهیم.

درک تمایل و کشش کلی حرکات بازار در تایم فریم روزانه برای ترید چه در تایم فریم روزانه و چه تایم فریمهای ۴ و ۱ ساعته اهمیت کلیدی دارد.

من خودم به شاگردانم ترید در تایم فریم ۴ ساعته و یک ساعته را آموزش می دهم ولی ابتدا آنها باید در ترید در تایم فریم روزانه مسلط شوند چرا که به این ترتیب می توانند حرکات اصلی و زیربنایی بازار را بهتر درک کنند.

درک شما از زیربنای حرکات بازار با رشد مهارت هایتان در تکنیکهای پرایس اکشن افزایش می یابد، باید تلاش کنید جریان جاری در بازار را حس کنید و این با تمرکز بروی عملکرد و ویژگی های قیمت کاملاً امکان پذیر است.

اگر به دقت به خصوصیات و ویژگی های رفتاری قیمت توجه کنید میتوانید درک خیلی خوبی از بازار پیدا کنید و خیلی از مواقع جهت حرکات آتی بازار را حس کنید.

میزان ریسک/ ریوارد بیشتر

در حالیکه میزان ریسک در هر ترید مشخصا بستگی به شخص تریدر دارد ترید در تایم فریم روزانه به شما امکان کمی ریسک بیشتر در هر ترید را می دهد. دقت کنید که نمی گویم باید در هر ترید ریسک بیشتری کنید بلکه وقتی که شما در هر ماه ۳ یا این حدود ترید کنید می توانید بروی آن موقعیت های خیلی مطمئن کمی ریسک بیشتری کنید ( سرمایه بیشتری را در آن معامله دخیل کنید) تا وقتی که در ماه ۳۰ ترید انجام می دهید.بنابراین این پاسخ آن سوالی است که نایل من در تایم فریم روزانه نمی توانم به اندازه کافی ترید کنم و در نتیجه سود کمتری می کنم.

-

س بگذارید این را هم الان مشخص کنیم :

بر اساس تنظیم حجم پوزیشن و معامله شما در تایم فریم روزانه هم می توانید با اکانت های کوچک ترید کنید فقط باید با سایز پوزیشن کوچکتری معامله کنید.

دقت کنید که اگر اکانت کوچک دارید به هیچوجه نباید با حجم بزرگی از سرمایه ترید کنید و باید خودتان را از شر این ایده که سریعا ثروتمند شوم و یا اینکه تایم فریم ۱۵ دقیقه فرصت های بیشتری برای سودآوری به من می دهد خلاص کنید.

واقعیت این است که:

بله در تایم فریم ۱۵ دقیقه فرصتهای ترید بیشتری وجود دارد با اینحال سیگنال های خطای بیشتری هم شکل میگیرد و همچنین نویز های تصادفی بیشتری ( نوسانات آنی و بی قاعده) در چارت ایجاد می شوند. بنابراین شما با تعداد تریدهای ضرر بیشتری روبرو می شوید و این منجر به داشتن استرس بیشتری در طول روز برای شما خواهد شد.

این عوامل برای کسی که کنترل قوی به ذهن نداشته باشد منجر به فرایندی می شود که در نهایت باعث ضرر و زیان های پیاپی می شود.

-

به شخصه تنها انگشت شمار تریدرهایی را می شناسم که در این تایم فریم ها توانسته اند سود مداوم کسب کنند ولی وقتی به چهره همین نادر تریدرهای موفق تایم فریم های کوچک نگاه می کنم به وضوح چهره ای فرسوده و نگاهی خیره را میبینم مشابه معتادینی که نمی توانند از فکر کردن و یا صحبت کردن در مورد اعتیادشان دست بردارند.

بله مطمئناً امکانش هست که بشود با روزی ۸ ساعت یا بیشتر مقابل لب تاپ نشستن و خیره به هر تیک و پپسی که در بازار جابجا می شود نگاه کردن سودی کسب کرد. ولی به چه قیمت؟ و واقعا چرا باید چنین کاری را با خودمان بکنیم؟ خیره و ساعتها به چارت نگاه کردن نه تنها لطفی ندارد که حاصلی دراز مدت و دلگرم کننده هم نخواهد داشت.

حالا بیایید برگردیم به نکته اصلی صحبتم که ترید در تایم فریم کوچک شانش شما را برای موفقیت دراز مدت از بین می برد و حسابتان را در معرض خطر قرار می دهد.

برای تمرکز در تایم فریم روزانه شما نیاز به صبر و شکیبایی ذهنی دارید این نیاز به هوشمندی و تفکری پیشرو دارد، نیاز دارد که بتوانید به طمع خود غلبه کنید و صفات خاصی را در خود پرورش بدهیم.

هر کسی می تواند به یه کازینو برود و در یک میز پوکر چند باری شانس بیاورد اما چه کسی باور می کند این شخص خواهدتوانست فقط از طریق قمار و شانس و تصادف زندگی خود را پیش برده و بسازد ؟

برای چنین موفقیتی تفکری ژرف و عمیق لازم است و آنها به زودی متوجه می شوند که موفقیت دراز مدت در پوکر تنها بر اساس شانس و داشتن یک دست ورق خوب بدست نمی آید همینطور در ترید هم موفقیت حقیقی با چند تک ترید شانسی محقق نمی شود.

بنابر این برای موفقیت دراز مدت باید بر طمع و آن حس لذت تریدهای آنی غلبه کنید و بجای آن نگاهی عمیقتر و دراز مدت تر به بازارهای مالی توسط بررسی چارت های روزانه انجام دهید.

اینها مواردی از ایمیلهایی است که من تقریبا هر روز دریافت می کنم:

نایل من پول کافی برای ترید در تایم فریم روزانه ندارم!

نایل چطور میتونم در تایم فریم روزانه ترید کنم وقتی باید از حد ضررهای بزرگی استفاده کنم در حالیکه اکانت من سرمایه کافی برای این منظور را ندارد ؟

الان با این مقدار سرمایه ای که دارم می توانم در تایم فریم ۱۵ دقیقه ترید کنم وقتی حسابم را رشد دادم در تایم فریم های بزرگتر ترید می کنم.

خیلی از تریدرها چنین تفکری دارند و این فقط بخاطر آنست که آنها به اندازه کافی در مورد تنظیم حجم پوزیشن معاملات اطلاع ندارند و یا فکر می کنند که اگر پوزیشنهایی با لات بیشتر در تایم فریم های کوچکتر بگیرند سریعتر میتوانند حسابشان را رشد دهند.

-

بله درست خواندید یک ترید بزرگ موفق در ماه!

ممکن است بپرسید چطور چنین چیزی ممکن است؟

خب شرط می بندم اگر الان شما به تاریخچه تریدهایتان نگاه کنید خودتان به پاسخ می رسید:

ضرر می کنید چون بیش از حد ترید می کنید و بیش از حد ترید می کنید چون دائماً و بیش از حد بازار را تحلیل می کنید ویا دائماً انواع اخبار اقتصادی را مطالعه می کنید ویا در تایم فریم های کوچک ( هر تایم فریمی کوچکتر از ۱ ساعته ) مرتباً ترید می کنید.

امکان دارد گروهی از شما حتی بدانید که عامل ضرر کردن دائمی تان در بازار (و یا تلاش دائمی برای حفظ اصل سرمایه تان ) همین ترید بیش از حد است و با اینکه می دانید این عامل مانع از موفقیت شما در بازارهای مالی می شود باز هم نمی توانید از این اعتیاد به ترید بیش از حد و یا آنالیز دائمی در تایم فریم های کوچک بازار دست بردارید.

اما واقعیت تکان دهنده این است که احتمالا هیچوقت تریدر موفقی نخواهید شد مگر اینکه بتوانید از این وابستگی شدید ذهنی دست بردارید.

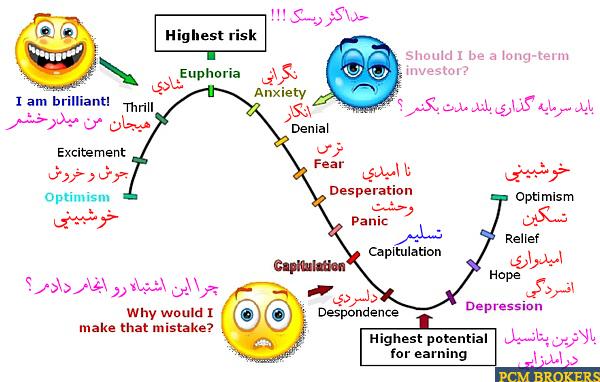

اما دلایلی که معتقدم ترید در تایم فریم های پایینتر تنها اتلاف وقت و هدر دادن سرمایه است و همینطور ریشه دلیل اصلی که تریدرها در تایم فریم پایینتر ترید می کنند چیست ؟ترید در تایم فریم ۵ دقیقه مراکز پاداش مغز را تحریک می کند و به شما احساس لذتی لحظه ای هدیه می کند ( حس سرخوشی که در مباحث روانشناسی به خوبی این مسله به اثبات رسیده است) ولی تمرکز بروی چارت های روزانه نیاز به صبوری و تلاش بیشتری آن هم در نواحی تکامل یافته تر مغز ر ا می طلبد.

در نتیجه اتفاقی که در عمل می افتد آنست که تریدرها نمی توانند از آن حس سرخوشی و لذتی که در ترید در تایم فریم های کوچک بخاطر سرعت زیاد فرآیند شکل گیری آن به دست می دهد خود را رها کنند حتی اگر آن ترید منجر به زیان شود به این دلیل که هر بار در تایم فریم کوچک ترید می کنند به محض گرفتن پوزیشن مغز آنها لبریز از اندروفین ناشی از هیجان تصور سود زیادی که ممکن است در زمان کوتاهی به آن برسند می شود.

به این خاطر تریدرهایی که عادت شدید به ترید در تایم فریم ۱۵ دقیقه دارند در حقیقت اعتیاد به آن حسی دارند که در حین اقدام به ترید به آن دچار می شوند و این یعنی آن ها در این لحظات قادر نیستند از قسمتهای پیشرفته تر مغز که مربوط به بخشهای طراحی پلن معاملاتی و نواحی پیشرفته تر مغز است بصورت موثری استفاده کنند.

این معنایش آن نیست که آنها قادر به استفاده از بخش های پیشرفته تر مغزشان نیستند بلکه به این معناست که آنها متوجه علت و ریشه این وابستگی شدیدشان به ترید در تایم فریم های پایینتر نبوده و یا قادر به ترک این عادتشان نیستند.

-

بررسی علت اهمیت تایم فریم روزانه در موفقیت یک تریدر

بیایید با واقعیت روبرو بشویم ۹۵% از کسانیکه در حال خواندن این مقاله هستند در آن دسته از تریدرهایی که بطور پیوسته موفق هستند قرار نمیگیرند و در واقع احتمالاً تاکنون یک یا چند حساب را هم از دست داده اند.روش کارشان احتمالاً به این صورت است که وارد یک ترید می شوند و سپس مقابل کامپیوتر می نشینند و کندل به کندل بازار را دنبال می کنند و یا در حین آن برای دو ساعت آتی اخبار اقتصادی را مطالعه می کنند و قادر نیستند به هیچ چیزی جز اینکه قرار است چه اتفاقی برای پوزیشنشان رخ دهد فکر کنند.

اگر شما جزو این دسته هستید ممکن است حتی نتوانید کل شب را بخوابید چرا که شدیداً معتاد به نگاه کردن به چارت ۵ دقیقه هستید و تک تک نوسانات در چارت را با چشم دنبال می کنید و تمام ذهنتان درگیر بازار است.

اگر بعضی و یا تمامی این موارد برای شما آشنا به نظر می رسند مشخصاً زمان تغییر فرا رسیده است و زمان آنست که شروع به تمرکز بروی اجرای تریدهایتان در تایم فریم روزانه کنید.

یکی از درس هایی که در مراحل اولیه دوران تریدم به من خیلی کمک کرد این بود که نویز و سیگنالهای خطایی که در تایم فریم های ۵ و ۱۵ دقیقه ( تایم فریم های کوچک) شکل می گیرند ارزش ترید و ریسک روی سرمایه ام را ندارند.

معتقدم که تایم فریم روزانه است که می تواند برای شما حکم چراغ جادو ( جام مقدس ) در بازارهای مالی باشد و اینها دلایلش هستند :

ترید در تایم فریم ۵ دقیقه و کمتر شانس شما را برای موفقیت به مراتب پایین می آورد و ترید را به شکل واضحی تبدیل به قمار می کند.

الان چیزی را به شما می گویم که شاید تا پیش از این به آن فکر نکرده باشید:

«واقعیت این است که شما تنها به یک ترید بزرگ برنده در ماه نیاز دارید تا در ” بازار تبادلات ارزی “ تریدر موفقی باشید.»

-

بعد از اتمام ترید

بعد از اینکه از تریدی خارج شدید (چه سود و چه ضرر) باید نتایج تریدتان را دقیقاً ضبط و ذخیره کنید اینکه چه اتفاقی افتاد و به اصطلاح یک ژورنال ترید داشته باشید (در این مورد بعدا یک مقاله اختصاصی ارایه خواهد شد) داشتن یک ژورنال ترید اهمیت دارد چون باعث می شود که بتوانید یک روال برای ثبت و ضبط و بررسی نتایج تریدهایتان داشته باشید و از مزایای آن اینکه در آن یکسری از ویژگی های شخصیتان نظیر نظم و یا فقدان دسیپلین در تریدهایتان را می توانید شناسایی کنید.همانطورکه می بینید برای ترید در مارکت پروسه پیچیده ای ندارم .فقط یه منطق ساده ترکیبی از نظم و درک و بینشی از مهارتهای تکنیکی و استراتژی های ترید است. شما هم بعد از اینکه مدتی استراتژی های ترید پرایس اکشن را تمرین کردید می توانید با توسعه درک تکنیکالتان از این استراتژی ها، روش شخصی خودتان را که با آن راحت تر هستید ایجاد کنید و این امر باعث می شود که با سهولت بیشتری فقط ست آپ ها و وضعیت های کاملاً واضح و مشخص، مشابه نمونه پین باری که در چارت پوند دیدید را برای ترید انتخاب کنید.

نویسنده: نایل فولر

مترجم: ساسان امیری -

کنترل احساسات در یک ترید

شاید بهترین روش برای اینکه مطمین باشید احساس در تریدتان دخیل نیست این است که مبلغ بیش از حدی را برای یک ترید ریسک نکنید.مرتبا از تریدرهای مختلف ایمیل های زیادی را دریافت می کنم که به من می گویند دائماً ضرر می کنند و یا اینکه تمام مدت شب بیدارند و همینطور خیره به چارت نگاه می کنند و یا اینکه نمی توانند از فکر کردن به تریدی که دارند رها بشوند و هر لحظه به آن فکر می کنند. تنها دلیلی که تریدرها این کارها را می کنند اینست که آنها مبلغ زیادی را بروی هر ترید ریسک می کنند و یا مرتبا و به دفعات زیادی ترید می کنند.

شما باید میزان مبلغی را ترید کنید که در صورت از دست دادنش این مسئله برایتان قابل هضم باشد چرا که در هر تریدی این امکان هست که شما ضرر کنید. بله ترید بر اساس استراتژی پرایس اکشن شانس بالایی برای موفقیت دارد ولی شما هرگز با اطمینان نمی دانید که کدام تریدتان موفق و کدام منجر به ضرر خواهد شد در نتیجه شما باید بروی هر تریدتان به شکل معقولی میزان ریسک را مدیریت کنید.دلیل اینکه تریدرها ریسک بیش از حدی را در هر ترید انجام میدهند و یا بیش از حد ترید می کنند توقعات غیر واقعی آنها از بازار است. باید این مطلب را به جد مد نظر داشته باشید که قرار نیست شما به سرعت ثروتمند بشوید بلکه باید یک هدف گذاری برای سودگیری آهسته ولی پیوسته و مستدام از بازار را برای خودتان تعریف کنید و بعد در طول زمان و به مرور موجودی حسابتان را افزایش بدهید.

اما متاسفانه بنظر میرسد که اکثر تریدرها این صبوری را ندارند و در نتیجه دچار چرخه ای از تریدهای احساسی میشوند که نتیجه اش مشخص است.

-

اردر گذاری ترید در نرم افزار بروکر

در این زمینه نمی توانم وارد ریز جزئیات بشوم چون همه ما از یک نوع نرم افزار و یا یک بروکر مشخص استفاده نمی کنیم ولی یکسری ملاحظات کلی هست که در مورد آنها صحبت میکنم. مطمین باشید که تمامی پارامترهای سفارش خرید یا فروش درست نوشته شده اند، حد ضرر، نقطه ورود و تارگت. قبل از کلیک برای فعال شدن سفارشتان مجددا همه چیز را دوباره چک کنید چون چیزی بدتر از این نیست که پولتان را بخاطر یک عدد گذاری اشتباه در اردر به راحتی از دست بدهید. ارزشش را دارد که سرعت عملکردتان را کم کنید و با کمی صرف وقت بیشتر مطمئن بشوید که تمامی پارامترهای لازمه را به درستی در سفارش خرید یا فروشتان نوشته اید.مدیریت ترید

بعد از اینکه با ترید وارد بازار شدین تازه کار اصلی شروع می شود . برای اکثر تریدرها مدیریت یک پوزیشن جایی است که باعث از بین رفتن تمام زحماتشان می شود. در حقیقت زمانیکه وارد بازار شدید واقعا نیاز ندارید کار زیادی را انجام بدهید جز اینکه روزی یکبار پوزیشن را چک کنید. وقتی پوزیشن پوند را بر اساس ست اپ پین بار گرفتم تا ۲۴ ساعت بعد کار خاصی نکردم. وقتی روز بعد برگشتم متوجه شدم که پوزیشن در سودی بیش از ۱۰۰ پپس است و دیگر تا روز بعد کاری نکردم. (Set & Forget)روز بعد برگشتم (چهارشنبه این هفته) و تصمیم گرفتم که از ترید خارج شوم چرا که پوزیشن در سودی حدودا ۲.۵ برابر ریسک اولیه قرار داشت. پس دقت کنید که طمع نکنید و پوزیشن در سودی را بیش از حد باز نگه ندارید و یا حداقل وقتی بیش از ۲ برابر ریسک اولیه در سود هستید قسمتی از سود را برداشت کنید و یا حداقل استاپ اولیه را به نقطه معقولی منتقل کنید تا از سودتان محافظت شود.

-

چطور یک هدف قیمتی را شناسایی کنیم

وقتی تارگتم را تعیین می کنم به دنبال یک ریسک/ ریوارد حداقل ۱ به ۲ هستم (یا بیشتر)در چارت پوند و تریگر پین بار میزان ریسک من ۱۰۰ پپس بود و به این خاطر به دنبال تارگتی ۲۰۰ پپسی هستم (یا بیشتر). دقت کنید که در اینجا فقط از سنجش میزان پپس استفاده می کنم و نه ریسک (در آینده مقاله ای در مورد استراتژی های مدیریت سرمایه در سبک فولر ارایه خواهد شد) و بعد چک می کنم که در مسیر تارگتی که تعیین کرده ام هیچ مقاومت و یا حمایت اصلی و مهمی در پیش نباشد. اگر در این مسیر مقاومت مهمی وجود نداشت تارگتم را تعیین می کنم ولی اگردیدم پیش از رسیدن قیمت به تارگت (به میزان ۲ برابر ریسک اولیه)، مقاومت مهمی وجود دارد بررسی مجددی می کنم تا ببینم این ترید را انجام بدهم یا خیر.

گاهی اوقات یک تارگت ۱.۵ برابری را هم قبول می کنم مشروط به اینکه تریگر شکل گرفته از شرایط ایده الی برخوردار باشد.

خروج از یک پوزیشن احتمالا یکی از مشکل ترین جنبه های ترید است و چیزی است که در گذر زمان در این حوزه بهتر می شوید.

بزرگترین مشکل تریدرها در زمینه خروج، عدم خروج به موقع به امید گرفتن سود بیشتر است .تریدر طمع کاری نباشید سودتان را بر اساس یک ریسک ریوارد ۱:۲ یا بیشتر بگیرید البته می توانید پوزیشنتان را تریلینگ کنید و بر اساس تحلیلتان برای گرفتن سود بیشتر اقدام کنید. فقط به دام این بازی نیافتید که تارگتی را تعیین کنید و بعد وقتی قیمت به آن نزدیک شد مرتبا تارگت را به امید سود بیشتر جابجا کنید و فکر نکنید که همیشه بازار در جهت سود بیشتر ما تا ابد حرکت خواهد کرد.

نویسنده: نایل فولر

مترجم: ساسان امیری -

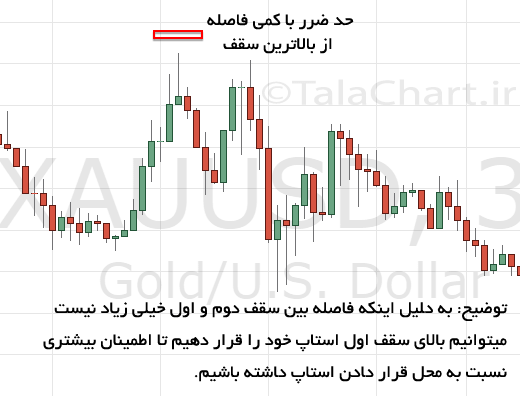

چطور حد ضرر را تعیین کنیم

برای تعیین دقیق میزان حد ضرر قواعدی وجود دارد که می توانید بر اساس آنها عمل کنید:ابتدا اینکه سعی کنید استاپ را در یک سطح منطقی قیمت قرار بدهید. بنابراین در ست آپ پین بار مثال فوق استاپم را بالای شادوی پین بار قرار دادم چون این نقطه ای است که اگه قیمت به آن برسد به من می گوید که تریگر ورودیم سیگنال خطا داشته است. دقت داشته باشید که شما باید همیشه حد ضررتان را همزمان در وقتیکه می خواهید سفارش معامله را به اجرا بگذارید تنظیم کنید و هرگز بدون تعیین حد ضرر و استاپ گذاری وارد بازار نشوید.

در چارت زیر می توانیم ببینیم که حد ضرری ۱۰۰ پپسی در نرخ ۱.۵۸۸۷ و نقطه ورودی در نرخ ۱.۵۷۸۷ داریم.

این مسله از این جهت مهم است که بر اساس این میزان حد ضرر، تارگت و هدف قیمتیمان را تعیین می کنیم که در این مورد در ادامه صحبت میکنم.

-

۸- انتخاب بازار مناسب برای معامله

اشتباه نکنید. قصد نداریم در مورد تفاوت بازارها (ارز، سهام، کالا و …) صحبت کنیم. منظورمان شرایط مناسب در بازار برای معامله است. شما همیشه باید یک “واچ لیست” داشته باشید. لیستی که در واقع موقعیت های مناسب را در آن یادداشت میکنید تا حواستان به آنها باشد.

شما باید موارد مورد نظر خود (سهام، ارزها یا …) را یک روز قبل از شروع هفته جدید آنالیز کرده و مواردی که شرایط بهتری دارند را در واچ لیست خود قرار دهید.

اما معمولا چه بازارهایی شرایط مناسب دارند؟ راحت ترین جوابی که میتوان داد این است: بازاری که سردرگم نباشد.

در واقع بازار باید حرکات نرمالی انجام دهد نه اینکه در رنج های فشرده گیر کرده باشد و خودش هم نداند که حرکت بعدی به کدام سمت خواهد بود. یا بازارهایی که به شدت نوسانی هستند و بیشتر حرکات غیرمنطقی را مشاهده میکنیم.

بنابراین وظیفه شما این است که قبل از ورود به بازار، شرایط کلی را در نظر بگیرید و بازاری را انتخاب کنید که دارای حرکات واضح باشد و از بازارهایی که حرکات غیرمنطقی و نوسانی انجام میدهند فاصله بگیرید.

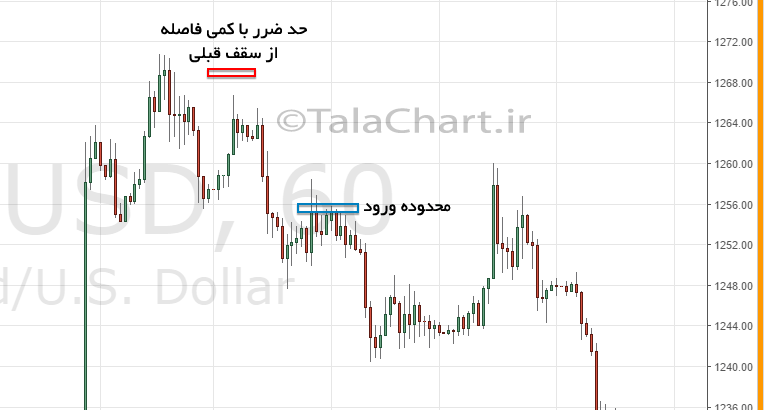

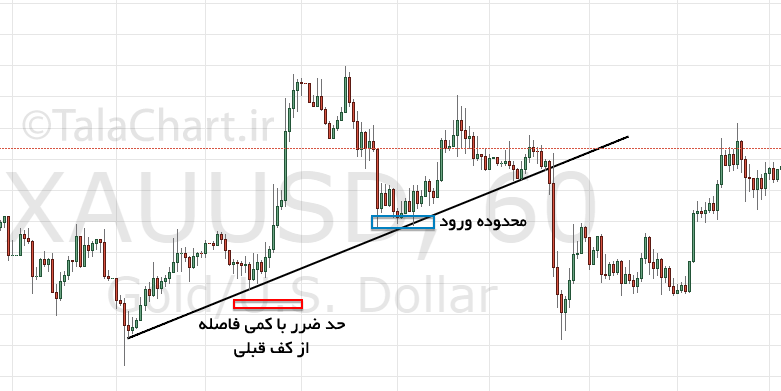

تصویر زیر یک مثال خیلی خوب در این مورد است.

علیرضا زارع

-

حد ضرر در الگوی سر شانه

حدضرر به هنگام معامله روی خط روند

علیرضا زارع

-

۷- حد زیان را درست تعیین کنید!

خیلی از تریدرها معتقدند که حد ضرر آنها توسط کارگزاری ها به عمد زده می شود؛ حتی در شرایطی که الگوی پرایس اکشن بسیار خوب و واضحی را مشاهده کرده اند. البته بسیار مهم است که کارگزاری شما جزو دسته کلاهبرداران نباشد اما اینکه همیشه اشتباهات را به گردن کارگزاری و سایر عوامل بیندازیم درست نیست. بگذارید یک حقیقت را به شما بگویم.

برای بانک ها، شرکت های سرمایه گذاری و تریدرهای حرفه ای بسیار آسان است که متوجه شوند که پس از شکل گیری یک الگوی پرایس اکشن، آماتورها کجا وارد بازار شده و حد ضرر خود را کجا قرار می دهند. بانک ها با علم به این قضیه حرکاتی را در بازار انجام می دهند تا آماتورها را بیشتر و بیشتر مایل به ورود نقدینگی به بازار کنند. وقتی آماتورها وارد شدند، بانک ها حرکت اصلی و معکوس را آغاز می کنند و با زدن حد ضرر آنها سودهای زیادی را نصیب خود می کنند.

سه راهکار برای حل این مشکل به شما پیشنهاد میکنیم.

اجازه دهید فشار آماتورها به اتمام برسد و منتظر نشان های تاییدی در تایم فریم های بالاتر بمانید.

حد ضرر خود را جای مناسبی قرار دهید تا با ورود نقدینگی به بازار و حرکات نوسانی، حد ضرر شما فعال نشود.

هنگامی که حد ضرر را بر اساس الگوی شکل گرفته در جای مناسبی قرار دادید، مقداری فضای اضافه نیز برای حد ضررتان در نظر بگیرید. بالاخره نوسانات بخشی از بازار هستند و هیچ تضمینی نیست که قیمت تا ۱ واحد مانده به حد ضرر شما برسد و برگردد.

-

۶ساعت کارگزاری شما اهمیتی ندارد

بعضی از تریدرها مایلند بیشتر و بیشتر خودشان را گیج کنند. مثلا میگویند برای معامله روی طلا باید کلوز کندل های مبتنی بر ساعت نیویورک را در نظر گرفت و از این روی فلان کارگزاری که با این ساعت کار می کند بهتر است! یا مثلا برای فلان ارز باید ساعت بازار لندن را مدنظر داشت پس از فلان کارگزاری استفاده کنیم. اما واقعا این موارد اهمیتی ندارند.

در تصویر زیر دو چارت ۴ ساعته مربوط به ارز یورو/دلار را مشاهده می کنید که مربوط به دو کارگزاری متفاوت هستند. این دو کارگزاری از دو تایم کلوز متفاوت برای کندل هایشان استفاده می کنند اما اگر دقت کنید، تفاوت بسیار ناچیزی بین کندل های این دو کارگزاری وجود دارد. ممکن است برخی از سرنخ هایی که در چارت سمت چپ مشاهده می کنید را در چارت سمت راست نبینید و برعکس.

بنابراین هیچ کارگزاری وجود ندارد که تایم “بهتری” به شما برای کلوز کندل ها نسبت به یک کارگزاری دیگر بدهد. بنابراین سیگنال هایی که میگیرید نیز تفاوت کمی با هم دارند. در نهایت مهم ترین نکته ای که وجود دارد این است که شما باید تصمیم نهایی را بر اساس چارت خودتان بگیرید و زیاد با دخیل کردن این مسائل خودتان را گیج نکنید.

-

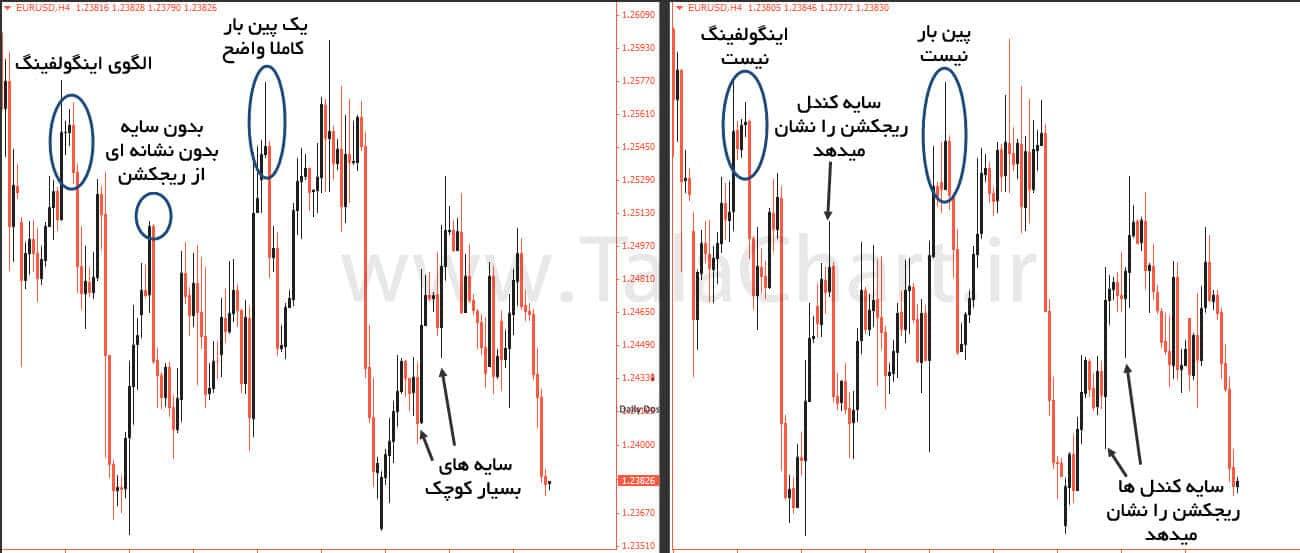

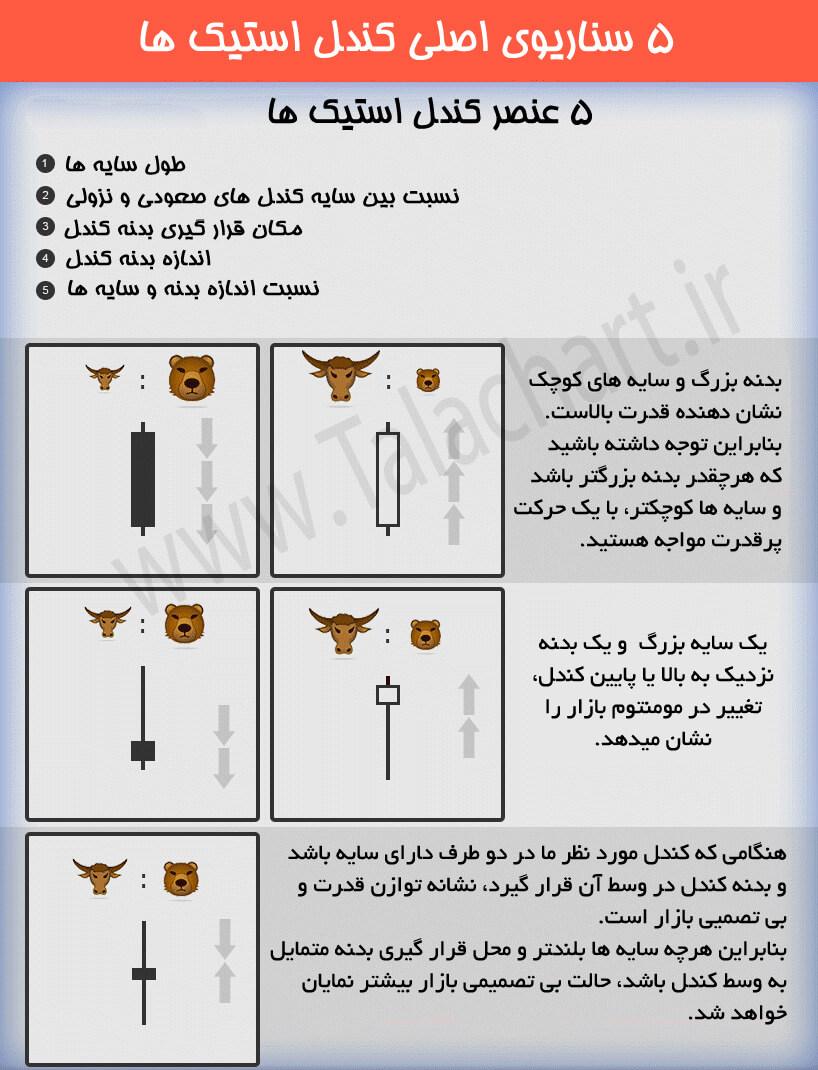

۵چهار سرنخ که از کندل ها بدست می آورید

قبلا هم گفتیم که باید اطلاعات را کنار یکدیگر قرار دهید تا بتوانید به نقشه کلی و شرایط بازار پی ببرید. این چهار سرنخ که در ادامه به آنها اشاره میکنیم، میتوانند جلوی اشتباهاتی که بعضا در ترید به سبک پرایس اکشن رخ میدهند جلوگیری کنند.

طول سایه ها

اگر در جایی از بازار دیدید که طول سایه کندل ها زیاد شده است، این مورد نشان میدهد که بازار در حالت بی تصمیمی و نامشخص بودن قرار دارد. مخصوصا اگر طول سایه ها در سقف ها و کف ها و یا مناطقی که دارای فشردگی قیمتی هستند بیشتر شود، باید توجه بیشتری داشته باشیم.سایه های نزولی و سایه های صعودی

در صورتی که روند حرکتی بازار صعودی است سایه کندل ها بیشتر در پایین آنها ایجاد میشود، این نشانه بدی نیست. در واقع بازار در حال تایید کردن روند صعودی است و نشان میدهد که قیمت در هر بار نزول، با سد قیمتی خریداران مواجه شده و در واقع عمل ریجکشن صورت گرفته است. تمامی این موارد برای روند نزولی به صورت معکوس می باشد.مکان قرار گیری بدنه کندل

وقتی به یک کندل نگاه میکنید، به مکان قرار گیری بدنه کندل توجه ویژه ای داشته باشید. آیا بدنه کندل نزدیک به بالای آن بسته شده است یا در پایین آن قرار گرفته؟ اگر بدنه کندل بالای آن قرار گرفته باشد، نشان دهنده فشار خرید بیشتر است و اگر پایین آن باشد، فشار فروش بیشتر را نشان میدهد.بدنه

کندل هایی با بدنه بزرگ و سایه کوچک، قدرت حرکتی بازار را نشان میدهند در حالیکه کندل هایی با بدنه کوچک و سایه های بزرگ، ضعف و بی تصمیمی را.علیرضا زارع