شهاب دانشور

پاسخ هایی که در انجمن ها داده ام

-

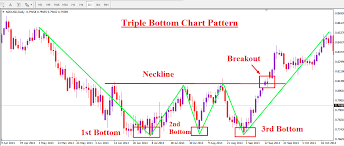

الگوی قیمت سه کف اغلب در یک روند نزولی شکل می گیرد و علامتی است از تغییر جهت روند و صعود قیمت ها. این الگو از الگوی دو کف مهمتر است.

ساختار

این الگو از سه کف قیمتی که تقریباً در یک سطح قرار دارند و بین آنها دو سقف قیمتی وجود دارد، تشکیل شده است. خط حمایت (Support)، کف ها و خط مقاومت (Resistance)، سقف ها را بهم وصل می کنند. حمایت از آنجائیکه حاصل سه بار رفت و برگشت قیمت در یک سطح است و جایی است که سرمایه گذاران اعتقاد دارند که دارائی در آنجا به بیشترین میزان ممکن دچار کاهش قیمت شده است، یک حمایت قوی به شمار می رود.

تفسیر

اگر قیمت بالای سطح مقاومت یا همان سقف های الگو صعود کند (احتمال انحراف معین وجود دارد)، شکل گیری این الگو تکمیل شده است و می تواند به معنای تغییر روند به سمت صعود و یک سیگنال خرید باشد.

قیمت هدف

قیمت معمولاً پس از الگوی سه کف صعود می کند این صعود حداقل تا سطح هدف اش خواهد بود که از طریق فرمول زیر محاسبه می شود:

T = R + H

در این فرمول:

T – برابر است با سطح هدف (Target)

R – برابر است با سطح مقاومت (آخرین سقف های قیمتی)

H – برابر است با ارتفاع الگو (فاصلۀ بین سطوح حمایت و مقاومت). -

سه قله یک الگوی قیمتی است که در یک روند صعودی ایجاد می شود و علامتی است از تغییر روند و افت قیمت ها. این الگو بیشتر از جفت قله اهمیت دارد.

ساختار

این الگو از سه سقف قیمتی متوالی تشکیل می شود که تقریباً در یک سطح قرار دارند و دو کف دارد. یک خط مقاومت (Resistance)، قله ها را بهم وصل می کند و خط حمایت (Support) نیز کف های قیمتی را به یکدیگر متصل می کند. به این دلیل که مقاومت حاصل سه بار رفت و برگشت قیمت در یک سطح است و سرمایه در آنجا به حداکثر قیمت خود رسیده است، یک مقاومت قدرتمند تلقی می شود.

تفسیر

اگر قیمت پایین سطح حمایت (Support) یا پایین ترین بخش الگو ریزش پیدا کند (احتمال انحراف معین وجود دارد)، شکل گیری این الگو کامل شده و معنای آن این است که تغییری در جهت روند ایجاد شده است و یک سیگنال فروش قلمداد می شود.

قیمت هدف

قیمت پس از شکل گیری الگوی سه قله معمولاً ریزش پیدا می کند و این ریزش حداقل تا سطح هدف ادامه پیدا می کند که طبق فرمول زیر محاسبه می شود:T = S – H

در این فرمول:

T – برابر است با سطح هدف

S – برابر است با سطح حمایت (آخرین کف های قیمتی)

H – ارتفاع الگو (فاصلۀ بین سطوح حمایت و مقاومت). -

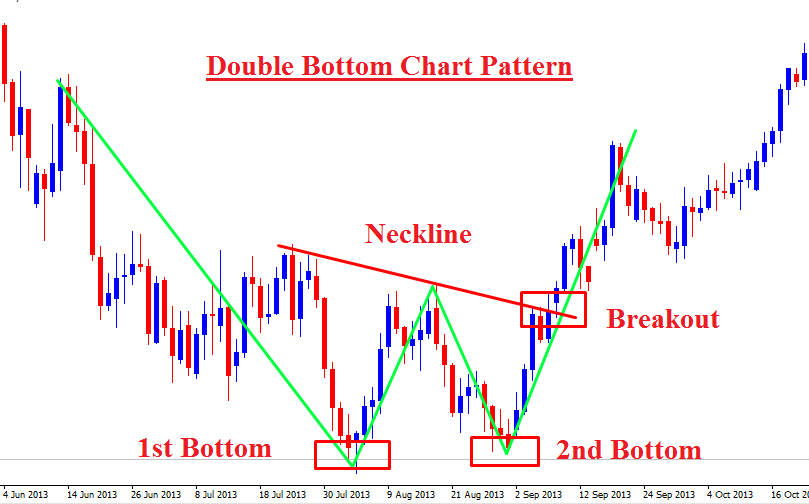

الگوی قیمتی جفت کف به عنوان علامتی از وجود تغییر جهت در روند نزولی قلمداد می شود. انتظار می رود که در این حالت قیمت ها صعود کنند و هر چه شکل گیری این الگو بیشتر به طول بیانجامد، قابل اعتمادتر خواهد بود.

ساختارحرکت قیمت در این الگو شبیه حرف انگلیسی W است. آخرین دو کف قیمتی، حمایت های قدرتمندی هستند که به این دلیل شکل گرفته اند که سرمایه گذاران در آن نقاط فرض را بر این گرفته اند که قیمت سرمایه به پایین ترین سطح خود رسیده است و جهت پوزیشن های فروش شان را تغییر داده اند. از طرف دیگر آخرین سقف قیمتی و نزدیک ترین آن به قیمت کنونی به عنوان یک سطح مقاومت در نظر گرفته می شود.

تفسیرهرگاه قیمت بازار بالای بالاترین سطح الگو یا سطح مقاومت بشکند (احتمال انحراف معین وجود دارد)، این الگو تکمیل شده است و می تواند به معنای تغییر در جهت روند باشد و یک سیگنال خرید در نظر گرفته می شود.

قیمت هدفقیمت معمولاً پس از شکل گیری الگوی جفت کف صعود می کند و این صعود لااقل تا سطح هدف اش خواهد بود که از طریق فرمول زیر محاسبه می گردد:

T = R + H

در این فرمول:

T – برابر است با سطح هدف

R – برابر است با سطح مقاومت (آخرین سقف قیمتی)

H – برابر است با ارتفاع الگو (فاصلۀ بین سطوح حمایت و مقاومت).

-

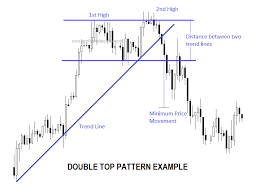

الگوی جفت قله یک نمای قیمتی است که پیش از تغییر جهت روند جاری شکل می گیرد. الگوی جفت قله معمولاً در یک روند صعودی ایجاد می شود و انتظار می رود پس از آن قیمت ها دچار افت شوند. هرچه زمان شکل گیری این الگو بیشتر شود، بیشتر می توان به آن اعتماد کرد.

ساختاراین الگو توسط دو خط موازی افقی مشخص می شود که این دو خط در عین حال سطوح حمایت (Support) و مقاومت (Resistance) نیز محسوب می شود. سطح مقاومت، دو سقف قیمتی که اخیراً پدید آمده اند را بهم وصل می کند و سطح حمایت دو کف قیمتی که اخیراً پدید آمده اند را به یکدیگر وصل می کند و درون این دو خط نوسانات قیمت مشخصی پدید می آیند. قیمت در سطح مقاومت دوبار تغییر جهت می دهد که به این دلیل است که سرمایه گذاران قیمت دارائی را در آن سطح در حداکثر خود در نظر می گیرند.

تفسیر

در صورتیکه قیمت پایین ترین سطح الگو یا سطح حمایت را بشکند و از آن عبور کند (احتمال انحراف معین وجود دارد)، شکل گیری الگو تمام شده فرض می شود و تفسیر آن این می تواند باشد که تغییر جهت به صورت حرکت ریزشی یک سیگنال فروش (Sell signal) است.

قیمت هدف

شکل گیری الگوی جفت قله معمولاً منجر به افت قیمت حداقل تا سطح هدف اش می شود که از طریق فرمول زیر قابل محاسبه است:

T = S – H

در این فرمول:

T – برابر است با سطح هدف(Target)

S – برابر است با سطح حمایت (آخرین کف قیمتی)

H – برابر است با ارتفاع الگو (فاصلۀ بین سطوح حمایت و مقاومت). -

الگوی سر و شانه کف

این الگو با نام سر و شانه معکوس نیز شناخته می شود و دقیقا تمام موارد این الگو معکوس حالت سر و شانه سقف می باشند. اما برای درک بهتر شما دوستان، مجددا به بررسی این الگو با تصاویر و مثال های متعدد می پردازیم.

این الگو بعد از یک حرکت نزولی شکل می گیرد و باعث تغییر جهت حرکت بازار به سمت بالا می شود. ساختار این الگو نیز از سه کف تشکیل شده است که کف میانی، عمق بیشتری نسبت به دو کف مجاور خود را دارد و تشکیل دهنده بخش “سر” الگو می باشد. در اینجا نیز خط گردن را با خط چین قرمز مشخص کرده ایم و برای ورود به پوزیشن از این خط و تریگری که صادر می کند استفاده خواهیم کرد.

چگونه بوسیله این الگو ترید کنیم؟پس از تشخیص حالت کلی الگو، باید منتظر شکست خط گردن باشیم. هرچقدر که شکست قوی تر انجام شود بهتر است. همچنین در صورتی که بعد از شکست خط گردن از ورود به پوزیشن جا ماندید، باید منتظر پولبک به خط گردن بمانید تا در آنجا بتوانید با ریسک به ریوارد مناسب تری وارد پوزیشن خرید شوید.

حد زیان و حد سود الگو کجاست؟

حد زیان الگو زیر شانه راست قرار می گیرد. اما برای افرادی که قصد انتخاب حد زیان مطمئن تری دارند، زیر قسمت سر نیز جای مناسبی برای قرار دادن حد زیان می باشد. البته به شرطی که فاصله شانه راست تا سر بیش از اندازه بزرگ نباشد. چون در این حالت ریسک به ریوارد پوزیشن چندان جالب نخواهد بود.

حد سود این الگو نیز برابر با فاصله سر تا خط گردن می باشد که باید از نقطه ای که خط گردن شکسته می شود، به سمت بالا اعمال کنیم.

مثلا فرض کنیم که در چارت طلا جهانی یک الگوی سر و شانه کف پیدا می کنیم. فاصله سر تا خط گردن این الگو ۹ دلار باشد. بنابراین از نقطه که خط گردن به سمت بالا شکسته می شود، باید ۹ دلار به سمت بالا هدف گذاری کنیم.

علیرضا زارع

-

اما خط چین قرمز رنگ نشانه چیست؟ این خط چین در واقع خط گردن یا Neck Line می باشد و تریگر اصلی ورود به معامله در این الگو، توسط این خط صادر می شود.

چگونه بوسیله این الگو ترید کنیم؟

بسیار ساده است. زمانی که حالت کلی الگو را در چارت پیدا کردید، باید منتظر شکسته شدن خط گردن بمانید. بهتر است شکست خط گردن پرقدرت انجام شود و سایر شرایط یک شکست مناسب را داشته باشد. در صورتی که قیمت با حرکت بسیار سریع و قوی خط گردن را شکست و شما از ورود به پوزیشن جا ماندید، بهتر است منتظر حرکت برگشتی (پولبک) به خط گردن الگو بمانید و سپس وارد پوزیشن شوید. در این حالت ریسک به ریوارد مناسب تری خواهید داشت.

حد زیان و حد سود الگو کجاست؟

حد زیان الگو بالای شانه راست قرار می گیرد. البته نکته ای را می تواند مد نظر داشته باشید. در بعضی مواقع الگوهای سر و شانه ای بوجود می آیند که ارتفاع شانه راست و سر نزدیک است. در این حالت می توانید حد زیان را بالای قسمت سر قرار دهید تا حد ضرر مطمئن تری داشته باشید. چرا که بعضا شاهد شیطنت بانک ها هستیم که با ایجاد یک حرکت نوسانی سریع، استاپ هایی که بالای شانه راست باشند را شکار کرده و مجددا در جهت اصلی و مورد انتظار ما به حرکت ادامه خواهند داد.

بدست آوردن حد سود الگو نیز بسیار ساده است. کافیست فاصله قسمت سر تا خط گردن را اندازه گیری کرده و از مکانی که خط گردن شکسته می شود به سمت پایین اعمال کنید.

فرض کنید در بازار سکه مشغول معامله هستیم و یک الگوی سر و شانه سقف را مشاهده میکنیم که خط گردن را در قیمت ۱٫۱۴۰٫۰۰۰ تومان شکسته است. به عنوان مثال ارتفاع سر تا خط گردن معادل ۳۴۰۰۰ تومان بوده است. بنابراین باید بدانیم که هدف این الگو قیمت ۱٫۱۰۶٫۰۰۰ تومان می باشد. یعنی ۳۴۰۰۰ تومان پایین تر از ۱٫۱۴۰٫۰۰۰ تومان.

در تصویر زیر مثالی را در چارت قیمت جهانی نقره مشاهده می کنید.

-

الگوی سر و شانه سقف

این الگو در پایان یک حرکت صعودی رخ می دهد و باعث تغییر جهت بازار و حرکت به سمت نزول قیمت می شود. در الگوی سر و شانه سقف ما شاهد سه قله خواهیم بود. در بین این قله، قله وسط ارتفاع بیشتری نسبت به دو قله قبلی خود دارد که در واقع همان قسمت “سر” الگو می باشد و دوقلو مجاور آن که ارتفاع کمتری دارند، شانه های چپ و راست را تشکیل می دهند.

در تصویر زیر می توانید شکل ساده این الگو را مشاهده کنید.

همانطور که مشاهده کردید، این الگو از یک سر و دو شانه تشکیل می شود که ارتفاع شانه ها تقریبا با هم برابر است. البته گاهی اوقات ممکن است کمی ارتفاع شانه ها همتراز نباشد که در صورت عادی بود این حالت می توان الگوی سر و شانه را قبول کرد. اما توجه داشته باشید که اگر ارتفاع شانه با هم تفاوت غیر عادی داشته باشد، دیگر نمی توان نام سر و شانه را بر آن الگو گذاشت.

-

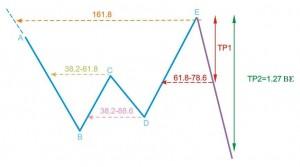

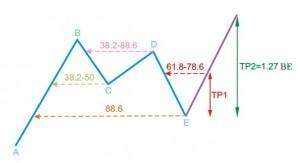

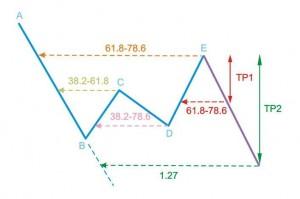

اصول استفاده ازالگوی Crab، نحوه رسم و کاربرد

الگوی کِرَب مانند الگوی بَت تشکیل شده ازسه نسبت فیبوناچی موج های مختلف می باشد که پس از ورود برای آن میتوان دو هدف قیمتی در نظر گرفت.

– نقطه C بین ۳۸٫۲ تا ۶۱٫۸ درصد فاصله AB بازگشت دارد.

– نقطه D بین ۳۸٫۲ تا ۸۸٫۶ درصد فاصله CB بازگشت دارد.

– نقطه E تا حدود ۱۶۱٫۸ درصد فاصله AB بازگشت دارد.

– هدف اول از نقطه ورودی، ۶۱٫۸ تا ۷۸٫۶ درصد فاصله DE می باشد.

– هدف دوم از نقطه ورودی، ۱۲۷٫۲ درصد فاصله بازگشت BE می باشد

-

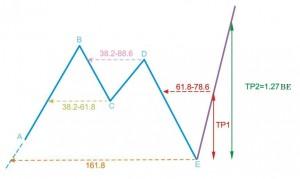

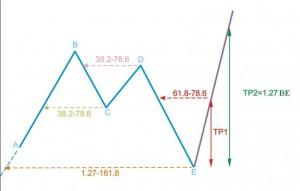

اصول استفاده ازالگوی بت Bat (الگوی خفاش)، نحوه رسم و کاربرد

الگوی بَت تشکیل شده ازسه نسبت فیبوناچی موج های مختلف می باشد که پس از ورود برای آن میتوان دو هدف قیمتی در نظر گرفت.

– نقطه C بین ۳۸٫۲ تا ۵۰ درصد فاصله AB بازگشت دارد.

– نقطه D بین ۳۸٫۲ تا ۸۸٫۶ درصد فاصله CB بازگشت دارد.

– نقطه E تا حدود ۸۸٫۶ درصد فاصله AB بازگشت دارد.

– هدف اول از نقطه ورودی، ۶۱٫۸ تا ۷۸٫۶ درصد فاصله DE می باشد.

– هدف دوم از نقطه ورودی، ۱۲۷٫۲ درصد فاصله AB می باشد.

-

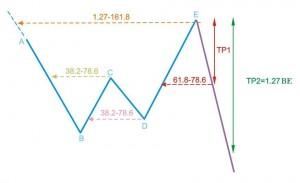

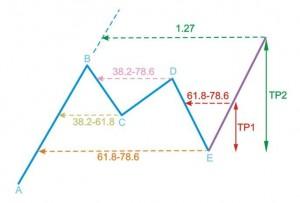

اصول استفاده ازالگوی Butterfly، نحوه رسم و کاربرد

الگوی باترفلای تشکیل شده از سه نسبت فیبوناچی موجهای مختلف می باشد که پس از ورود برای آن میتوان دو هدف قیمتی در نظر گرفت.

– نقطه C تا ۳۸٫۲ یا ۷۸٫۶ درصد فاصله AB بازگشت دارد.

– نقطه D بین ۳۸٫۲ تا ۷۸٫۶ درصد فاصله BC بازگشت دارد.

– نقطه E تا ۱۲۷٫۲ یا ۱۶۱٫۸ درصد فاصله AB بازگشت دارد.

– هدف اول از نقطه ورودی، ۶۱٫۸ تا ۷۸٫۶ درصد فاصله DE می باشد.

– هدف دوم از نقطه ورودی، ۱۲۷٫۲ درصد فاصله بازگشت BE می باشد.

-

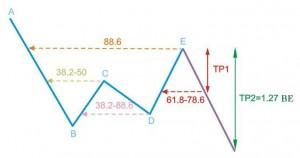

اصول استفاده ازالگوی Gartley، نحوه رسم و کاربرد

الگوی گارتلی تشکیل شده از سه نسبت فیبوناچی موجهای مختلف می باشد که پس از ورود برای آن میتوان دو هدف قیمتی در نظر گرفت.

– نقطه C تا ۳۸٫۲ یا ۶۱٫۸ درصد فاصله AB بازگشت دارد.

– نقطه D بین ۳۸٫۲ تا ۷۸٫۶ درصد فاصله BC بازگشت دارد.

– نقطه E بین ۶۱٫۸ تا ۷۸٫۶ درصد فاصله AB بازگشت دارد.

– هدف اول از نقطه ورودی، ۶۱٫۸ درصد فاصله DE می رسد.

– هدف دوم از نقطه ورودی، ۱۲۷٫۲ درصد فاصله BE می رسد.

-

انواع پولبک

سه نوع کلی برای پولبک ها داریم که عبارتند از:پولبک عادی یا Normal Pullback: این پولبک ها کاملا نرمال بوده و دقیقا به سطحی که شکسته شده است واکنش نشان داده و در جهت مدنظر حرکت می کنند.

پولبک خارجی یا Outside Pullbak: این پولبک ها به سطح نرسیده به سطح مدنظر مسیر خود را در پیش گرفته و ادامه می دهند. البته دلیل آن نیز به خاطر وجود نواحی پر تراکم سفارشات در بازار می باشد که در حوصله این مقاله نمیگنجد.

پولبک داخلی یا Inside Pullback: این پولبک ها مقداری خطرناک هستند چرا که احتمال وقوع یک فیک آوت را افزایش می دهند. اما اگر نشانه هایی از وجود یک سطح شکسته شده جاافتاده و یا نواحی پر تراکم سفارشات در ناحیه داخلی داشته باشیم، می توان از آنها به خوبی استفاده کرد.

تصویر ساده مربوط به انواع پولبک ها را در دو حالت شکست صعودی و نزولی مشاهده می کنید.علیررضا زارع

-

زمانی که یک سطح شکسته می شود، معمولا بعد از آن شاهد یک حرکت برگشتی به آن سطح خواهیم بود که به این حرکت “پولبک” (Pullback) یا “ریتست” (Retest) گفته می شود. زمانی که این حرکت برگشتی انجام میشود، اتفاقی رخ می دهد که باعث برگشت قیمت از سطح شکسته شده می شود. به منظور طرح یک مثال، فرض میگیریم که یک سطح حمایتی شکسته شده است و اکنون در پروسه پولبک قرار داریم.

اما پولبک های مناسب چه نوع پولبک هایی هستند؟

حالتی که حرکت پولبک انجام می شوند نیز حائز اهمیت می باشد. گاهی اوقات بازار یک سطح را میشکند و پولبک خطرناکی انجام می دهد که زیاد برای پوزیشن گیری مناسب نمی باشد.

بهترین نوع پولبک حالتی است که به شکل ضعیف و کندی انجام شود. اصطلاحا به این حرکات Compression گفته می شود. در واقع ما یک سطح داریم که با یک یا چند کندل قدرتمند شکسته می شود. اکنون پولبکی که به سمت این سطح انجام می شود اگر حالت ضعیف و فشرده ای داشته باشد، در وضعیت مناسبی برای ترید قرار خواهیم داشت.مثال:

-

نکته مهم :شکست یک حمایت یا مقاومت و تکمیل پول بک لزوما به معنی ادامه روند قبلی نیست

برسی هزاران نمودار توسط استاد بولکوفسکی نشان میدهد ۴۷ درصد (کمتر از نیمی ) از روندها بعد از تکمیل پولبک روند قبلی خود را پی گیری میکنند در حالی که ۵۳ درصد روند ها بعد از پولبک، با قدرت روند قبلی را از دست داده یا رفتار هایی خلاف انتظار انجام میدهند.

آقای بولکوفسکی پیشنهاد میکند بعد از پولبک به نقطه شکست برای نظر دادن در مورد این که آیا روند قبل از شکست پیگیری میشود یا نه . اجازه بدهید روند از محدوده پولبک در جهت روند قبل از شکست به طور کامل خارج بشود و بعد نظر بدهید.

اصلاح قیمت چیست؟

اصلاح یعنی اینکه سهمی در حال صعود یا نزول است ولی این سهم همیشه نزول یا صعود نمیکند بلکه وسط کار یک اصلاح انجام میدهد.

مثلا سهم از قیمت ۲۰۰ اومد به ۱۵۰ آمده بعد یک موج مثبت در نمودار آن شکل میگیرد و تا ۱۷۰ رشد میکند، بعد دوباره نزول کرده و افت سهم از ۱۵۰ به ۱۷۰ اصلاح سهم در روند نزولی نام دارد.

از طرف دیگر سهمی در حال رشد است، مثلا از ۲۰۰ تومان به ۳۰۰ تومان رسیده و به حاطر جو روانی بازار و مقاومتها و اینکه معمولا هیچ موقع صعودها شارپ نخواهند بود استراحتی میکند و مثلا تا قیمت ۲۵۰ تومان پایین میآید که به این حالت اصلاح در صعود گفته میشود. در حالت کلی اینکه سهم به صورت شارپ صعود و یا نزول نمیکند و معمولا بصورت پلکانی بالا یا پایین میرود.شجا ع الدین جهاندیده

-

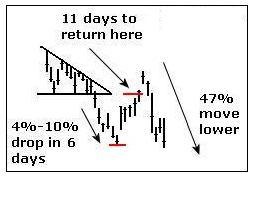

نتایج تحقیقات توماس بولکوفسکی ( معامله گر موفق ) درباره پولبک

۱-بیش از ۵۸ درصد روند ها بعد از شکست حمایت ها یا مقاومت های معتبرشان به نقاط شکست پولبک می کنند.۲-پولبکهای معتبر به صورت معمول در زمانی کمتر از ۳۰ روز شکل گرفته و تکمیل می شوند.

۳-در بیش از ۶۶ درصد موارد، روندهایی که با حجم معاملات چشم گیری نسبت به میانگین سی روز گذشته حمایتها یا مقاومتهای خود را شکسته بودند پولبکهای قدرتمندی را تشکیل میدهند. لذا میتوان ادعا کرد که روندها زمانی که حمایت ها و یا مقاومت ها را با حجم چشم گیری میشکنند علاقه زیادی به پول بک دارند.

۴-اگر روند قبل از شکست مقاومت خود سه روز متوالی قیمت پایانی کمتر از قیمت پایانی روز قبل داشته باشد احتمال شکل گیری پول بک بعد از شکست (منطقه حمایتی ) به طور چشم گیری کاهش میابد. همچنین در صورتی که قبل از عبور از مقاومت ها سه روز متوالی قیمت پایانی بالاتر از قیمت روز گذشته باشد احتمال شکل گیری پولبک کاهش میابد.

۵-برخلاف تصور عموم پولبک نباید حتما بازگشت به نقطه شکست باشد بلکه نفوذ حداکثر دو روزه در محدوده نقطه شکست قابل پذیرش هست.

۶-روندها علاقه دارند شش روز بعد از شکست مرحله اول پولبک رو به اتمام برسانند و مرحله دوم پولبک را در طی یازده روز به پایان ببرند.