Home ‹ تالار گفتگو فارکس ‹ اندیکاتورها و کندل شناسی ‹ استراتژیهای تجارت شمعدانی چیست؟

Tagged: استراتژیهای تجارت شمعدانی چیست؟

-

استراتژیهای تجارت شمعدانی چیست؟

ارسال شده توسط شادی خسروپناه در آذر ۲۴, ۱۳۹۷ در ۱۰:۱۹ ق.ظانواع مختلفی از استراتژیهای تجارت شمعدانی.

میلههای tailed مهمترین میله روی یک نمودار قیمت هستند. ساده و ساده. دلیل اینکه آنها اینقدر مهم هستند این است که آنها اغلب به ما یک سرنخ بسیار قوی میدهند که چه قیمتی میتواند بعد از هر نوع قیمت دیگر انجام دهد.

درس امروز خلاصهای از الگوی شمعدانی مورد علاقه من است. اینها همان الگوهایی هستند که من وقتی نمودارها را تجزیه و تحلیل میکنم و به طور منظم تجارت میکنم. شما یاد خواهید گرفت که این الگوها چه شکلی هستند و چگونه آنها را شناسایی کنند. این یک مقدمه عالی در استراتژیهای شمعدانی با نوار متفاوت برای مبتدیان خواهد بود، بلکه یک یادآوری عالی برای کسانی است که در حال حاضر یک ایده اساسی از نحوه تجارت و آنچه که من در نمودارها به دنبال آن هستم، دارد.

حال بیایید شروع به یادگیری در مورد برخی از بهترین الگوهای مربوط به الگوی تجاری شمعدانی کنیم …

شادی خسروپناه نوشته ای ارسال کردن در 5 سال, 11 ماه پیش 1 کاربر · 9 پاسخ -

9 پاسخ

-

میلههای دم چیست؟

نوار یک دم در طبیعت تا حدی ذهنی است، اما منظور من وقتی که به “میلههای دم” اشاره میکنم یک میله با دم است که به طور قابلتوجهی طولانیتر از بدن یا بدن واقعی (ناحیه بین قیمت باز و بسته) است.

دامنه میلههای قیمت که گاهی اوقات به نام سایهها یا wicks نامیده میشوند، به دلیل آنچه نشان میدهند و آنچه که آنها نشان میدهند مهم است. آنها رد سطح یا سطح قیمت را نشان میدهند و یا یک برگشت کوچک، متوسط یا بزرگ که خیلی سریع اتفاق میافتد. این نشان میدهد که خستگی در آن ناحیه شکل میگیرد که دارای مفاهیم بزرگی است. زمانی که ما شاهد کاهش قیمت منطقهای هستیم، به این معنی است که چیزی در حال رخ دادن است که باید به آن توجه کنیم. این دمش به ما نشان میدهد که هر کدام از خریداران واقعاً قصد خرید آن را دارند، یا فروشندگان واقعاً میخواستند آن را بفروشند، چرا مهم نیست، ما فقط به این که چطور و چطور.

یک دم در بار به این معنی است که قیمت ممکن است در جهت مخالف حرکت کند و به زودی. این قطعاً یک بخش عظیم از داده برای یک تاجر عمل قیمت است، و اگر بخواهید میتوانید کل رویکرد تجاری خود را در اطراف میلههای دم باز کنید. میلههای چارت روزانه به نظر من مهمترین میلهها هستند و در نتیجه، میلههای دم نمودار روزانه مهمترین میلهها هستند. اگر با این که چرا نمودارهای روزانه اینقدر مهم هستند، نا آشنا هستید، لطفاً برنامه آموزشی نمودار روزانه من را قبل از حرکت مطالعه کنید.

حتی اگر یک سیگنال اقدام قیمت خیلی روشن مانند (مورد علاقه من) یک الگوی نوار سوزن یا شاید یک سیگنال ترکیبی fakey bar داشته باشد، ما هنوز هم میتوانیم مقدار زیادی اطلاعات را از میلههای دم ساده جمعآوری کنیم، که ما به زودی به آن خواهیم رفت.

به طور خلاصه، دوست شما، شاید بهترین دوست شما در بازار، و من پیشنهاد میکنم که تا جای ممکن به آنها نزدیک شوید، باید عاشق آنها شوید و من پیشنهاد میکنم که آنها را تنها کاری کنید که در تجارت موفق شوید.

-

نمونههایی از الگوهای شمعدانی نوار دنباله:

الگوی کلاسیک Pin بار

الگوی شمعدانی نوار سوزن، یک نوار دنباله است که برگشت شدید قیمت را در طول دوره زمانی نمودار نشان میدهد. بنابراین، یک pin چارت روزانه یک برگشت شدید قیمت را در طول دوره آن روز نشان میدهد، در حالی که یک نوار سوزن ۱ ساعت یک برگشت به قیمت را در طول یک دوره ۱ ساعته نشان میدهد. هرچه کادر زمانی بالاتر باشد، “وزن” بیشتر میشود و یا اهمیت بیشتری دارد.

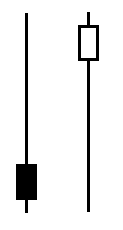

نوار سوزن به طور معمول یک دم طولانیتر از بدن دارد، بدن فاصله بین باز و بسته است. دم در یک میله باید حداقل ۲ / ۳ طول کل بار، به طور ایدهآل ۳ / ۴ باشد. گاهی اوقات، بدن کوچک یا بدون بدن وجود دارد، مانند میله دوم که در زیر به تصویر کشیده میشود. در اینجا نمونههایی از دو میله با ظاهر متفاوت وجود دارند که هر دو معنای یکسانی دارند؛ برگشت در قیمت، که توسط دم دراز نشان داده شدهاست. مفهوم آن این است که قیمت ممکن است جهت دیگر را در جهت مخالف حرکت دهد …

-

این یک مثال واقعی از الگوی شمعدانی bar است:

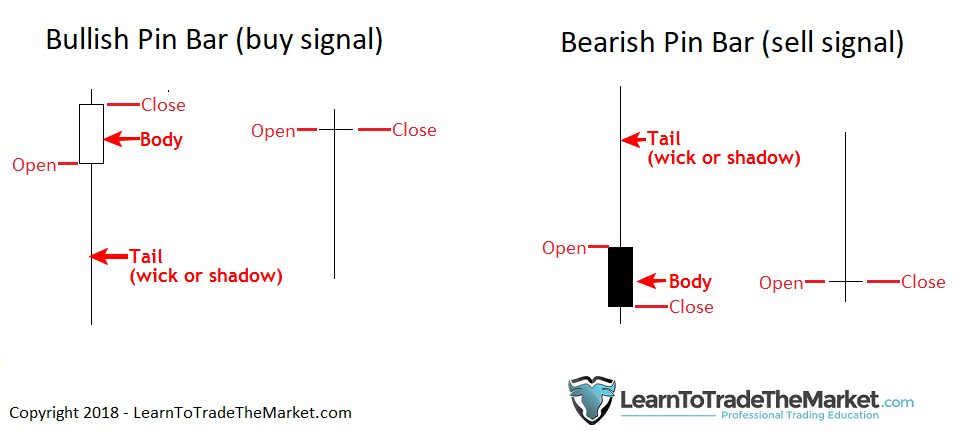

الگوی candlestick بار با دنباله بلندیک الگوی میلهای دم دراز دقیقاً همان چیزی است که نام آن نشان میدهد؛ یک پین با دم دراز به طور غیرمعمول بر روی آن. اینها شاید مهمترین میلههای در همه معاملات تجاری باشند، و آنها نیز نادر هستند. زمانی که یک میله با دم دراز را میبینید، بایستید و توجه خود را به آن جلب کنید چون این یک سرنخ بسیار بزرگ است که قیمت در جهت دیگر حرکت میکند. pins با دنباله بلند اغلب نشاندهنده تغییرات عمده در بازار و حتی تغییرات عمده در روند تغییرات هستند.

معمولاً میلههای دم دراز دارای بدن واقعی کوچکتری نسبت به یک میله سوزن کلاسیک هستند. دم آنها به طور قابلتوجهی بلندتر از هر میلههای مجاور است و به همین ترتیب آنها نمیتوانند آنها را از دست بدهند. گاهی اوقات آنها کاندیدهای خوبی برای ورود به یک مسیر ۵۰ درصدی به ازای استراتژی حقه ورود به کسبوکار من هستند. در اینجا چند نمونه از bars با ظاهر ایدهآل وجود دارد. برای آنهایی که جدید هستند: Bullish به این معنی است که یک علامت خرید بالقوه و خشن به معنای یک سیگنال فروش بالقوه است.

-

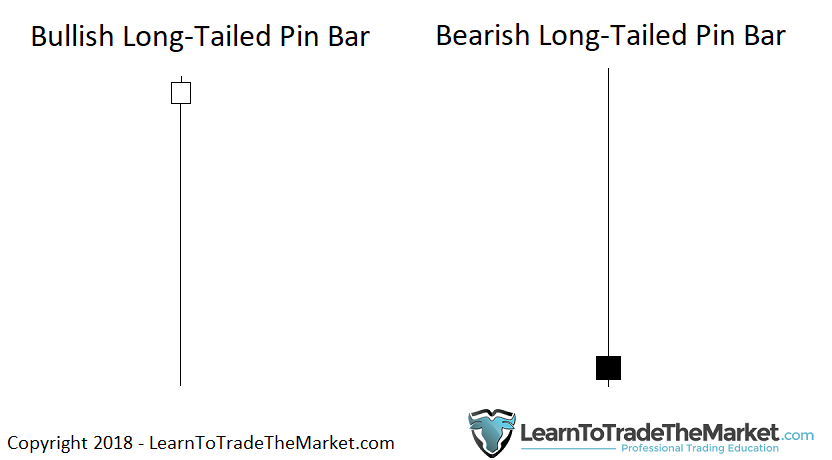

این یک مثال دنیای واقعی از الگوی شمعدانی با دم دراز است:

یک نمونه دیگر از الگوی شمعدانی با دنباله بلند کلاسیک:

-

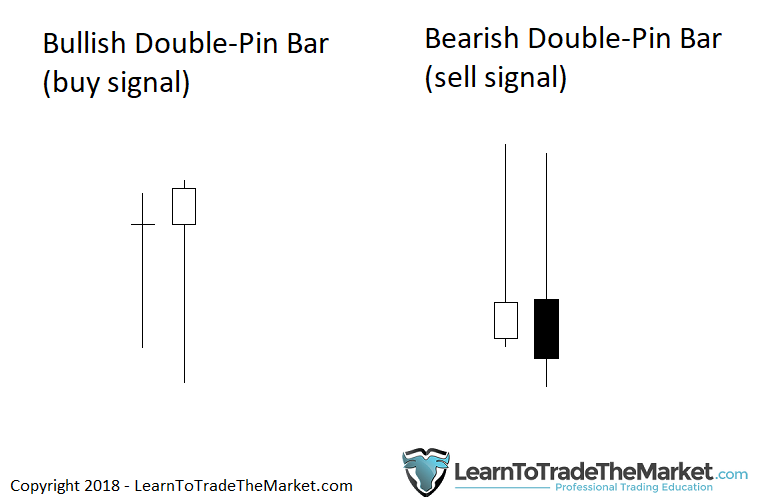

الگوی دوگانه Double بار

مشاهده شکل میلههای متوالی در یک بازار، اغلب در سطوح پشتیبانی و سطوح مقاومت، غیرمعمول نیست زیرا بازار “آزمایش” این مناطق است تا ببیند کدام حزب بین سفته بازهای بورس و سلف (خریدار و فروشنده) برنده خواهد شد. شما معمولاً بیشتر از دو میله یا دو میله سوزن به عقب میبینید، اما من قبلاً سهتا از آنها را در یک ردیف قبلاً دیده بودم، اما این اتفاق نادر است. دو پین یک چیزی هستند که توجه زیادی به این موضوع دارند که در زمینه مناسب بازار شکل میگیرند و با تلاقی، آنها میتوانند یک سیگنال هشدار بدیهی باشند که قیمت در حال افزایش در جهت دیگر است. این همان چیزی است که آنها به نظر میآیند …

این یک مثال واقعی از الگوی شمعدانی دو گانه است:

نکته: شما ممکن است توجه کنید که قیمت فقط به سختی از الگوی میلهای دو pin که تصویر شدهاست تخطی کردهاست. گاهی اوقات این اتفاق میافتد و به همین دلیل است که پیش از اینکه شروع به خرید کنید، باید به طور کامل دست از دست دادن به دست رفتن از دست دادن خود داشته باشید. دست از دست دادن مناسب، که به اندازه کافی عریض است، شما را از این که قبل از اینکه تجارت برنده بزرگی شود، متوقف کنید.

-

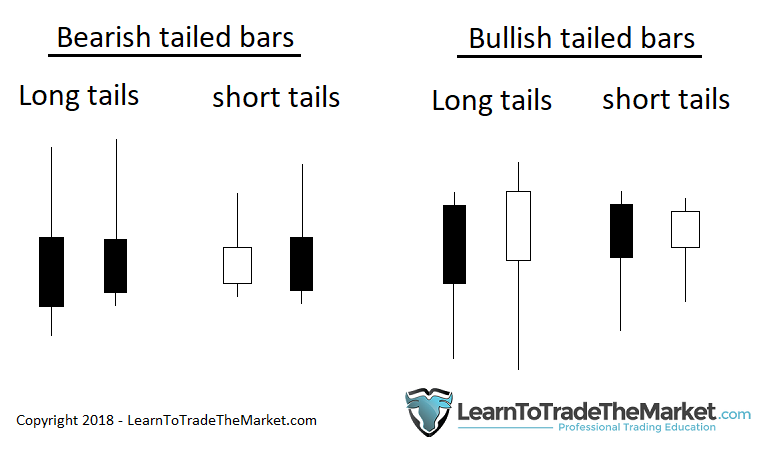

میلههای دم کوچک و میلههای دم دراز (نه میله میله)

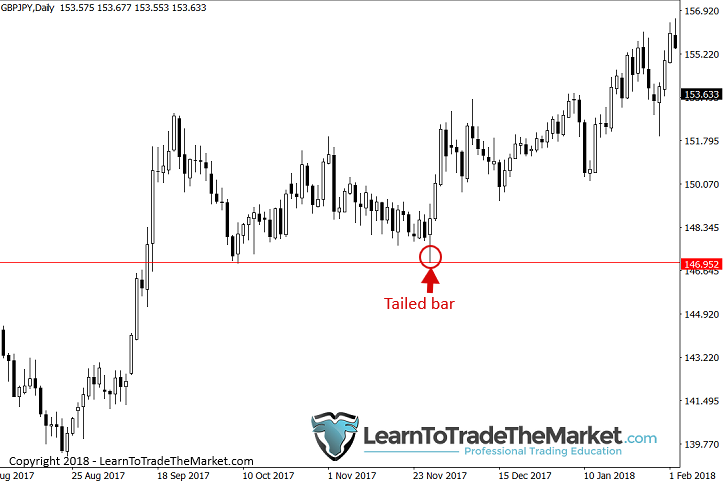

نمودار زیر چیزی را نشان میدهد که من به سادگی به “میلههای دم” اشاره میکنم. این میلهها دارای دامنه قابلتوجهی هستند اما به اندازه کافی کامل نیستند که به عنوان “علامت میله سوزن” در نظر گرفته شوند. همانطور که در بخش اول گفتم، دنبالههای ورودی اغلب قابلتوجه هستند، بنابراین ما باید به هر نوار tailed به عنوان تاثیر بالقوه بر مسیر بازار نزدیک نگاه کنیم، حتی اگر سیگنالهای نوار سوزنی کامل نباشند. من یک فصل کامل جدید را در مسیر خود به پدیده “نوار tailed” اختصاص دادهام.

نمودار زیر یک نوار باریک “کلاسیک” را نشان میدهد. این یک نوار tailed صعودی است که در یک سطح پشتیبانی در یک بازار بالا – گرایش شکل میگیرد؛ ما میتوانیم آن را به یک فشار قوی بالاتر ببینیم. توجه داشته باشید که این میله میله صعودی نیست چون دم پایینی به اندازه کافی بلند نیست که نسبت به بدن و دم بالای آن کمی بیش از حد طولانی باشد. اما با این وجود، دم پایینتر به اندازه کافی طولانی بود که دستهبندی آن دارای یک “نوار” صعودی ” باشد.

-

در تصویر بعدی میتوانید تفاوت بین یک نوار دنباله بلند و کوچک و همچنین الگوهای بار pin را ببینید…

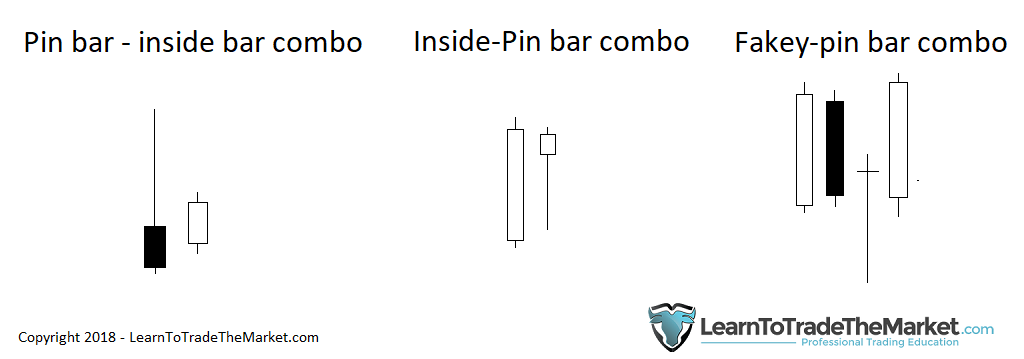

الگوی شمعدانی bar دیگر

الگوهای دفعات دیگری نیز وجود دارند که در مسیر من به عمق بیشتری وارد میشوند، اما اکنون، اجازه دهید به برخی از موارد متداول نگاه کنیم.

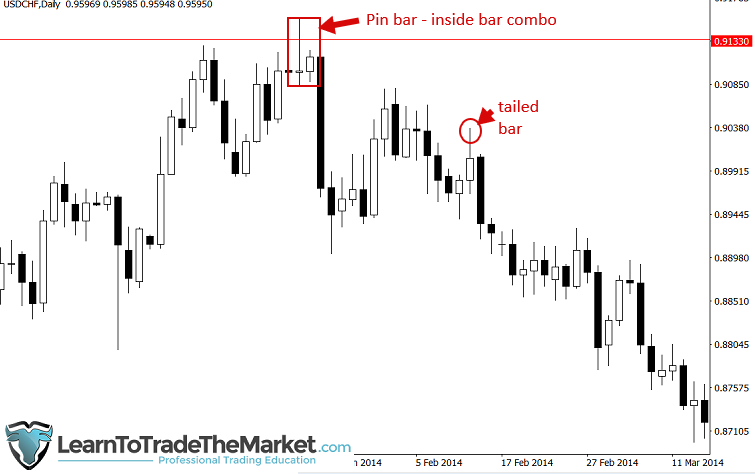

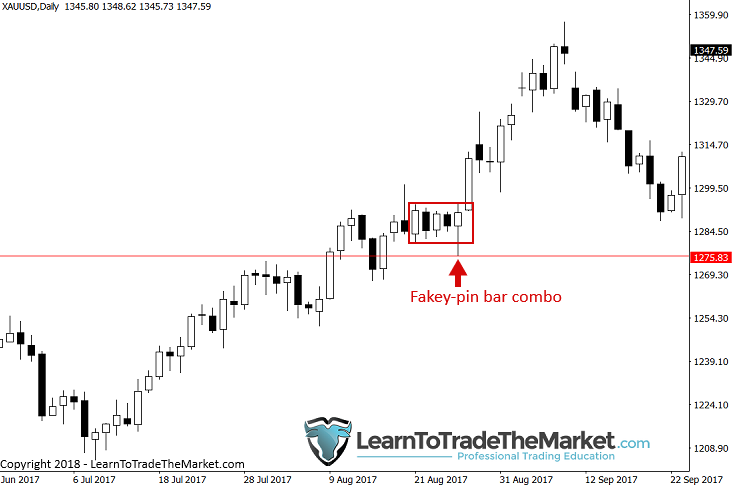

در زیر، شما یک نوار سوزن را در الگوی combo میلهای خواهید دید، این جایی است که یک الگوی درون بار پس از یک میله سوزن و درون ساختار پین شکل میگیرد. سپس، شما یک الگوی میلهای داخلی را خواهید دید، در حال حاضر گیج نشوید، این یک الگوی میلهای داخلی است که در آن یک میله وجود دارد، بنابراین این یک الگوی میلهای داخلی است که در آن یک میله درون بار با یک “وزن” اضافه میشود، چون شما این نوار سوزن را به عنوان یک قطعه of اضافه کردهاید. در نهایت، ما یک تنظیمات combo bar fakey داریم که در آن بخش fakey یا شکستن نادرست الگوی fakey نیز یک میله سوزن است.

-

در زیر، ما میتوانیم یک نمونه واقعی از یک نوار سوزن سخت را در الگوی ترکیب بار ببینیم. این امر منجر به افت بزرگی در الگوی ضمنی این الگو شد. همچنین، به نوار bearish دار که دنبال میشود توجه کنید، یک سیگنال فروش خوب دیگر در همان روند نزولی …

در اینجا یک مثال دنیای واقعی از الگوی شمعدانی bar inside وجود دارد:

-

این یک مثال دنیای واقعی از الگوی شمعدانی bar – fakey است:

نتیجهگیری

امیدوارم از این برنامه آموزشی در الگوهای شمعدانی نوار دم و آنچه که آنها به آن معنا هستند، لذت برده باشید. این یک مقدمه کوتاه برای این الگوها بود، اما باید به اندازه کافی یاد گرفته باشید تا آنها را در جداول مشخص کنید و آنها را در حساب demo تمرین کنید.

من به این الگوها و نکات بسیار بیشتری در زمینه کنترل کامل قیمت تجارت اقدام میکنم. ما با استفاده از این الگوها به عمق میدان وارد میشویم و زمینه را برای ورود به آنها و “تایید” ورود ما، و همچنین درک نحوه فیلتر کردن سیگنالها در شرایط بازار مختلف بررسی میکنیم. به طور موثر، من به شما یاد میدهم که جداول را از چپ به راست بخوانید، بسیار شبیه به خواندن یک کتاب، که یک عامل کلیدی در تجارت سود آور است.